よくマンション雑誌で話題に上る「分譲vs賃貸論争」。タワーマンションにおいてはどちらが有利なのでしょうか。また経済合理性だけで考えるのではなく、老後の生活にフォーカスして考えるとこれまでとは違った答えが浮かび上がってきそうです。

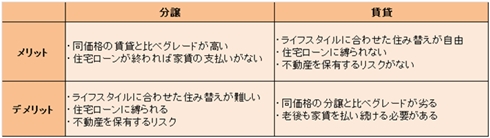

分譲と賃貸のメリットとデメリット

分譲、賃貸にはそれぞれ下記のようなメリットとデメリットがあります。

表1 分譲と賃貸のメリットとデメリット

このような分譲と賃貸の一般的な比較については他のサイトでも多く取り上げられていますので、ここではタワーマンションにフォーカスした場合の比較について考えてみます。

タワーマンションにおける分譲と賃貸について

タワーマンションと通常のマンションを比較した場合の大きな違いとして下記の2点があります。

・一般のマンションと比べ流動性が高い

・資産価値の低下がゆるやか

1点目の流動性については通常のマンションと比較して大規模物件が多く、立地の良いケースがほとんどのため売買が活発に行われています。

当然売りたいときに必ず売れるという保証はないのですが、一般のマンションに比べると売却は容易といえるでしょう。

2点目の資産価値についてですが、一般的に新築マンションは買った瞬間に価値が2割下がるといわれています。しかし、条件のよいタワーマンションの場合、価値が下がるどころか分譲価格を上回って推移するケースも多く見られます。

また売却時までの減価償却を考えると割安な家賃で住めたというケースも非常に多いです。

つまり、タワーマンションは一般のマンションと比べると資産価値低下のリスクは小さいといえます。

これらのことから、タワーマンションにおいては、表1で分譲のデメリットに挙げられていた「ライフスタイルに合わせた住み替えは難しい」と「不動産を保有するリスク」について、そこまで大きなデメリットとはいえなくなるということです。

ですから、タワーマンションに関しては分譲のメリットの方が大きいと考えられます。

経済合理性だけで考えていいの?

一般的な分譲と賃貸の比較については下記サイトがとても参考になります。

購入vs賃貸!?どうする2人の住まい(All About)

http://allabout.co.jp/gm/gc/12546/2/

上記サイトでもやはり賃貸の方が経済合理性が高いという結論が得られたようです。

しかし、経済合理性だけを考えて賃貸生活を選択して本当にいいのでしょうか。

まず1点目に快適性を犠牲にすることを考えなくてはなりません。

賃貸マンションが増えてきたといっても、まだまだ分譲マンションと比較するとグレードが落ちてしまいます。

バスルームやキッチン、内装の材質などはあきらかに分譲の方がグレードが高いです。

人生の多くの時間を過ごす場所ですから、やはりこのあたりの違いは生活の質にも大きな影響を与えるポイントとなります。

2点目に経済合理性を考えて賃貸生活を選択したはずが、老後になって苦しい展開になるということも十分に考えられます。

たしかに分譲と賃貸のシミュレーションをしたらそんなに違いがない、むしろ賃貸の方がトータルコストが安く済むという結果が得られるかもしれません。

しかしシミュレーションはあくまでシミュレーションであり、老後に預貯金を取り崩して家賃の支払いを続けることは容易ではありません。何歳まで生きるか分からない中で自己資金が目に見えて減っていく状況は多くの人にとってとてもつらい状況になるはずです。

厳格な資金計画を立て、家賃と老後資金を別勘定で運用できるぐらいでないとなかなかゆとりある老後をむかえるというのは難しそうです。

ではここで、老後に必要な資金について考えてみましょう。

老後に必要な資金

住宅の購入や賃貸をライフスタイル全体で考えるのではなく、老後にフォーカスして考えるとまた違った答えが浮かび上がってきそうです。

一般に老後の資金としては月額30万円程度が必要といわれています。

この30万円という数字は持ち家を前提として計算されているので、賃貸マンションに住み続けるのであればさらに賃料をプラスして計算する必要があります。

都心であれば10~15万円程度の賃料が必要となります。

例えば90歳まで生きると仮定した場合、30年間で3600万~5400万の賃料が必要になる計算です。

分譲の場合も当然管理費や修繕積立費、固定資産税等がかかってきますが、賃料に比べれば負担はずっと小さくなります。

サラリーマンの夫と専業主婦(もしくはパートの主婦)の夫婦を例にあげると、厚生年金はだいたい20万~多くて25万円程度となるのが一般的です。

つまりゆとりある老後のためには月々5~10万円程度を預貯金等から補てんする必要があるわけです。

しかも現在30代、40代のサラリーマン夫婦が年金を受け取る頃には支給開始が70歳に限りなく近づいていることでしょう。

60歳で定年をむかえ65歳まで再雇用されたとしても年金受け取りまでに空白の期間が生じることになります。

それまでは全ての生活資金を自己資金で賄わなければなりません。

例えば65歳まで再雇用されたケースで老後にどの程度の自己資金が必要になるか考えてみます。再雇用が終わった65歳から年金受け取りの70歳までは月々の生活費30万円を全て自己資金で賄う必要があります。また年金生活に入る70歳以降は毎月10万円を預貯金から取り崩す計算です。

■老後に必要な資金

65歳~70歳:30万円/月×5年間=1800万円

70歳~90歳:10万円/月×20年間=2400万円

このように老後に必要な資金としては、ざっくり4200万円の自己資金を用意する必要があるということがお分かりいただけるかと思います。

もちろん月々の生活費を抑えることで3000万円程度まで圧縮できる可能性はありますが、それでもゆとりある老後をむかえるためには最低でも3000万円は必要ということです。

さらに賃貸住宅に住み続けた場合は家賃として3600万円~5400万円が別途必要になるということです。

毎月1万円を30年間積み立てた場合、今の金利水準ですと約400万円の資金を作ることができます。30歳から積立をはじめて60歳の時点で3000万の資金を作るためには毎月8万円程度の積立が必要となります。(当然退職金等を考えると積立の額はもう少し少なくなります)

老後も賃貸で生活することを考えると、今住んでいる賃貸の家賃とは別に月々9万円程度の積立が30年必要になるということです。(積立期間が短くなれば積立の額はもっと多くなります)

多くのサラリーマン世帯においてこれだけの自己資金を用意するのは現実的にかなり難しいものと思われます。

やはり定年をむかえる前に住宅ローンを完済し、住宅費用とは別に老後資金を準備することがゆとりのある老後をむかえるためには必要となってくるのではないでしょうか。

不動産を持つリスクと持たないリスク

先の東日本大震災で不動産を持つことのリスクがクローズアップされましたが、現在の日本においては不動産を持たないこともまた大きなリスクとなって老後の生活に大きな影響を与えることになるのです。

どちらのリスクを重視するかは個々人の価値観によるところではありますが、老後の生活は誰にも確実にやってくるものです。

無理のない範囲で住宅を購入し、定年前にローンを完済してしまうことが一番のリスクヘッジになると考えています。

マンションの資料請求はこちらから

↓↓↓↓↓